最近行情震荡,社群内部谈论的话题除了行情的牛熊外,还有一个叫做SumSwap的项目。

说是什么“兼具实力与创新的黑马DEX平台”、“新一代DeFi整合创新协议”,表面上听起来各种高大上,但说白了,SumSwap就是一个抄袭模仿Uniswap去中心化交易所的项目。

随着DeFi概念的发展,作为DeFi项目最容易捕获价值的细分赛道之一的去中心化交易所DEX自然也是备受瞩目,其中犹以“独角兽”Uniswap的成绩最为亮眼,自然也就吸引了一大批仿造者,SumSwap就是其中之一。

举个例子来说,在Uniswap项目上面有三个智能合约,而SumSwap的项目上面也搞了三个智能合约。

但画虎不成反类犬,SumSwap就连抄袭也给抄错了答案,SumSwap不知道Uniswap项目之中有且只有一个是主要合约,另外两个只不过是辅助而已。

于是,重点来了,SumSwap竟然将辅助合约拿去了审计!!!

明明所有功能都是在Sum代币这个智能合约下完成,结果项目方送检的却是另外一个智能合约!!

如果说“送检辅助智能合约”都不算什么的话,那么如果一个审计报告里面连合约的基本信息都有问题的话,这样的审计报告你觉得还会有用吗??

据了解,SumSwap提交审计的智能合约基本信息和审计报告里的合约信息除了合约地址对得上之外,其余无论是哈希值还是区块高度都完全对不上。

一份连合约基础信息都有问题的审计报告,即使审计完全通过,恐怕也没多少信服力。

俗话说“有钱能使鬼推磨”,交易所上币是如此,审计机构审计合约也是如此。

实际上,除了几大比较爱惜羽毛的有名审计机构外,很多中小型的审计机构基本都是属于给钱就通过的那种。

可能有朋友想问,既然给钱就通过,那么SumSwap项目方为什么还要费这个麻烦去改资料呢?

其实原因并不复杂,Sumswap项目方之所以送另外一套合约去审计,估计也是审计方出于规避风险这样要求的。

这样的话,即使项目方有朝一日真的跑路了,其背后责任也牵扯不到审计上来。

毕竟机构只检查了送检的合约,至于打币转账的合约可逆不可逆谁知道呢?更不用说这一套合约,连报告里的信息都对不上,更怪不了他们了!!

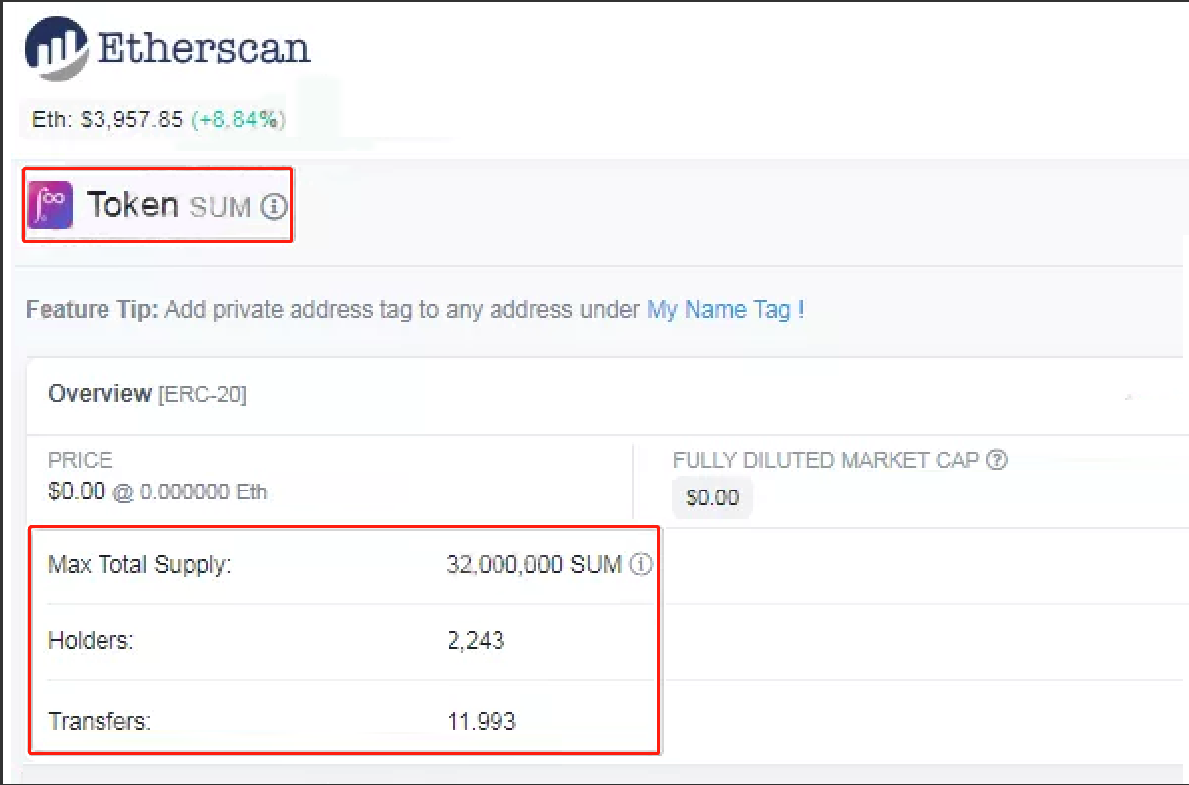

总的来说,SumSwap这个项目的可信度并不高,充其量只能说半去中心化的系统,除了ICO私募按比例兑换SUM币是自动的,其余的都受控于项目方,风险很大。

而从制度上看,无论是“算力分配”、“持币收益”还是“动态推广”,SumSwap实际采取的还是原本的花火DHU模式,根本没什么区别。

虽然说是对标Uniswap,但SumSwap的流动性挖矿只占了20%的产币量,主要玩的还是传销资金盘的玩法。

类似这种的项目,最糟糕的就是私募完了就跑路,稍好一点就是硬着头皮再割一把。

不管哪种,投资者都要小心了!